yrityksen kasvuvauhdista voidaan saada arvio useammalla kuin parilla menetelmällä. Toisilla voi olla mielipide, toisilla taas logiikka ja numerot. Sijoittajien on aina järkevää tarkastella arvojaja mahdollisia tuottoja konservatiivisesta näkökulmasta, joka on ankkuroitu logiikkaan, ymmärrettävään ja kohtuulliseen. Näin sijoittajat välttyvät maksamasta liikaa korkeakasvuisista osakkeista. Tässä artiklassa käsitellään kahta tällaista kohtuullista kasvuvauhtia, yhteistä sisäistä kasvuvauhtia (igr) ja kestävää kasvuvauhtia (SGR).

sisäinen kasvuvauhti (igr)

yrityksen sisäinen kasvuvauhti on kasvu, joka voidaan saavuttaa laskematta liikkeeseen lisää omaa pääomaa tai velkarahoitusta. Sisäinen kasvu saavutetaan käyttämällä vain kertyneitä voittovaroja, joita ei makseta osinkoina, uusiin omaisuuseriin sijoittamiseen. Koska pääomaa ei tarvita ulkopuolisilta sijoittajilta, puhutaan ”sisäisestä” kasvuvauhdista.

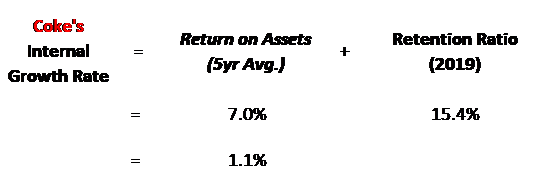

kuten alla olevasta kaavasta käy ilmi, IGR: n kaava laskee kasvun analysoimalla nettotuloja, jotka yhtiön omaisuuserät pystyvät saavuttamaan, niin sanottua varojen tuottoa (return on assets, Roa). Kertyneiden voittovarojen osuus sijoitetaan uudelleen uusiin omaisuuseriin, joilla saadaan sama sijoitetun pääoman tuotto.

sisäisen kasvun esimerkki, jossa koksi

Coke: n ROA on viimeisten viiden vuoden aikana ollut 7,0 prosenttia, tarkoittaa, että 15,4 prosenttia nettotuloista, joita ei ole maksettu omana pääomana, voidaan sijoittaa omaisuuseriin, jotka saavat tämän 7,0 prosentin tuoton.

kuten jäljempänä näkyy, koksin sisäisen kasvuvauhdin voidaan laskea olevan vain vaivaiset 1,1 prosenttia.

alhaisen koron taustalla ei ole ROA, sillä 7,0% on vaikuttava tuotto omaisuudelle, vaan sen taustalla on alhainen 15,4%: n nettotulos. Omavastuuosuus on niin alhainen, koska Coke on suhteellisen kypsä yritys ja maksoi viimeisimpänä vuonna 84,6 prosenttia tuloistaan osakkeenomistajille.

Sustainable GrowthRate (Sgr)

yrityksen kestävä kasvuvauhti on kasvu, joka voidaan saavuttaa liiketoiminnan pääomarakennetta muuttamatta.

tämä ei tarkoita sitä, etteikö lisävelkaa laskettaisi liikkeeseen, vaan sitä, että ylimääräinen oma pääoma mahdollistaa myös sen, että yritys voi hankkia lisää velkaa ja pitää siten koko pääomarakenteen samana. Jos varat ovat vipuvaikutusta 2x, ne edelleen vipuvaikutusta 2x kuten jokainen $1 oman pääoman säilyttää liiketoiminnan mahdollistaa liiketoiminnan nostaa ylimääräistä $1 velkaa, jotta sitten sijoittaa $2 varat.

tämä muutos vakuudettomista omaisuuseristä vivutettuun omaan pääomaan tehdään kestävän kasvun kaavassa muuttamalla kaavan ensimmäinen osa oman pääoman tuotoksi (Roe) eikä ROA: ksi.

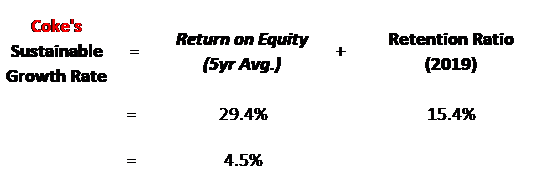

kuten alla olevasta kaavasta käy ilmi, SGR-kaavassa lasketaan kasvuvauhti analysoimalla nettotuloja, jotka yhtiön vivutetulla pääomalla voidaan saavuttaa. Omana pääomana pidettävien voittojen määrän oletetaan voivan ansaita tämän saman vivutetun tuoton. Koska SGR on velkasuhde, joka sisältää velkasuhteen, SGR on aina suurempi kuin IGR, joka on vapauttamaton … ellei yritys ole kannattamaton.

koska SGR on realistisempi ja siinä otetaan huomioon vipuvaikutus, se on ensisijainen kasvuvauhti ja se, jota IFB: n valmiiksi rakentama rahoitusmalli käyttää automaattisesti kasvun lisäämiseen arvostuksiin. Sijoittajille, jotka ovat kiinnostuneita valmiiksi rakennetusta rahoitusmallista, jossa he voivat syöttää minkä tahansa kiinnostavan yrityksen taloudelliset tiedot, he voivat tarkistaa rahoitusmallimme ja arvostusmallimme!

kestävä kasvu esimerkki koksin osalta

odotetusti koksin myynti -, yleis-ja hallintokustannukset ovat korkeammat, koska siinä oletetaan, että yritys hankkii edelleen velkaa suhteessa kertyneisiin voittovaroihin ostaakseen uusia omaisuuseriä, joilla on sekä oma pääoma että velka. Koska omaisuuserät ovat 455 prosenttia omasta pääomasta koksilla, liiketoiminta on erittäin velkaantunutta ja voi siten saavuttaa mukavan 4,5 prosentin suuruisen myynti -, yleis-ja HALLINTOKUSTANNUKSEN mistä tahansa saadusta tuotosta. Tämä suuri vipuvaikutus näkyy myös siinä, että mäti on paljon korkeampi kuin ROA.

kasvuvauhdin rajoitukset

mitkään suhdeluvut eivät ole täydellisiä, ja niinkin tärkeä suhdeluku kuin kasvuvauhti vaatii lisätarkastelua. Sen lisäksi, että kasvuratalaskelmat katsovat taaksepäin, ne olettavat myös, että tietyt mittarit pysyvät vakiona. Korkea kasvu ja korkeampi tuotto houkuttelevat yleensä kilpailua alalla, joka voi chip awayat kannattavuus. Alla on muutamia growthrate-yhtälöissä tehtyjä pääoletuksia:

- kannattavuus ja tuotto: Oletetaan, että omaisuuseristä saadaan jatkuvasti tuottoa, joka voi vaikuttaa moniin syihin, kuten myytyjen tavaroiden kustannusten muuttumiseen tai kilpailupaineista johtuvaan hinnoitteluvoiman muuttumiseen.

- pääomarakenne: oletetaan vakiopääomarakenne, kun useimmat yritykset muuttavat pääomarakennettaan velkakustannusten mukaan.

- Voittosuhde: Oletetaan vakiomaksusuhde, joka on hyvä, jos liiketoiminta on kypsää, mutta uudet ja pienet yritykset saavat lisää tuloja kasvumahdollisuuksista ja pienentävät sen jälkeen kertyneiden voittovarojen määrää hitaasti markkinoiden erääntyessä.

- velkakustannukset: velkakustannukset ja niiden korko voivat vaikuttaa sekä yrityksen kannattavuuteen korkokulumuutoksina että yritysten valintaan, kuinka paljon ne käyttävät varoja.

Takeaway

sekä sisäinen kasvunopeus että kestävä kasvu ovat hyviä menetelmiä kasvun arvioimiseksi. Sisäinen kasvuvauhti on näistä kahdesta varovaisempi toimenpide, koska siinä ei oleteta, että lisävelkaa lasketaan liikkeeseen. Kestävä kasvuvauhti on mielestäni näistä kahdesta todennäköisesti realistisin kasvumittari, sillä mikä tahansa vastuullinen johto siirtäisi varoja asianmukaisestitasolle.

näiden kahden yhtäläisellä keskiarvolla koksin kasvuvauhti olisi 2,8%.Tämä on minun kolmen prosentin nyrkkisääntöni vahvalle ja kypsälle yritykselle, jonka pitäisi pystyä kasvamaan talouden mukana. Kasvuvauhtia on verrattava BKT: hen ja kasvuvauhtia on verrattava selvästi BKT: n pitkän aikavälin kasvuvauhtia (ts. +3%) tulisi huomioida vain lyhyellä ja keskipitkällä aikavälillä. Jotta yritys voisi pitkällä aikavälillä kasvaa BKT: n kasvuvauhtia ja inflaatiota nopeammin, sillä on oltava suuri taloudellinen vallihauta kilpailun torjumiseksi.