Plusieurs méthodes peuvent être utilisées pour estimer le taux de croissance d’une entreprise. Certains peuvent être opiniâtres tandis que d’autressont construits sur la logique et les nombres. Il est toujours prudent pour les investisseurs d’examiner les valorisations et les rendements potentiels d’un point de vue conservateur, ancré dans la logique, compréhensible et raisonnable. Cela aidera les investisseurs à éviter de trop payer pour des actions à croissance élevée. Cet article passera en revue deux de ces taux de croissance raisonnables, le taux de croissance interne commun (IGR) et le taux de croissance durable (SGR), en utilisant le Coke comme exemple pour calculer chacun.

Taux de croissance interne (IGR)

Le taux de croissance interne d’une entreprise est la croissance qui peut être réalisée sans émettre de financement supplémentaire par capitaux propres ou par emprunt. La croissance interne est réalisée en utilisant uniquement les bénéfices non répartis qui ne sont pas versés sous forme de dividendes pour investir dans de nouveaux actifs. Comme aucun capital n’est nécessaire auprès d’investisseurs extérieurs, on parle de taux de croissance « interne ».

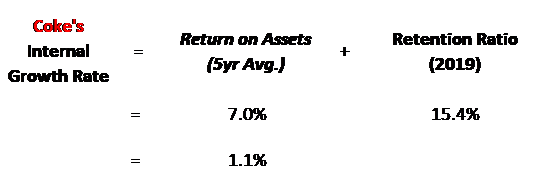

Comme on peut le voir dans la formule ci-dessous, la formule IGR calcule la croissance en analysant le résultat net que les actifs de l’entreprise sont en mesure d’atteindre, appelé return on assets (ROA). La partie des bénéfices non répartis est réinvestie dans de nouveaux actifs qui gagneront ensuite le même ROA.

Exemple de croissance Interneavec Coke

Le ROA de Coke de 7,0% au cours des 5 dernières années signifie que les 15,4% du revenu net non versés sous forme d’actions peuvent être investis dans des actifs qui rapporteront ce rendement de 7,0%.

Comme on peut le voir ci-dessous, les taux de croissance interne de Coke ne peuvent être calculés qu’à un maigre 1,1%.

Ce faible taux n’est pas dû au ROA, car 7,0% est un rendement impressionnant des actifs, mais plutôt au faible taux de rétention de 15,4% du revenu net. Le taux de rétention est si faible que Coke est une entreprise relativement mature et a versé 84,6% de ses revenus aux actionnaires au cours de la dernière année.

Taux de croissance durable (SGR)

Le taux de croissance durable d’une entreprise est la croissance qui peut être réalisée sans modifier la structure du capital de l’entreprise.

Cela ne signifie pas que de la dette supplémentaire ne sera pas émise, cela signifie plutôt que des capitaux propres supplémentaires conservés permettront également à l’entreprise de lever de la dette supplémentaire et de maintenir ainsi la structure globale du capital la même. Si les actifs sont à effet de levier 2x, ils continueront de l’être à 2x, car chaque tranche de 1 equity de capitaux propres conservés dans l’entreprise permettra à l’entreprise de lever un montant supplémentaire de 1 debt de dette afin d’investir ensuite 2 $ dans des actifs.

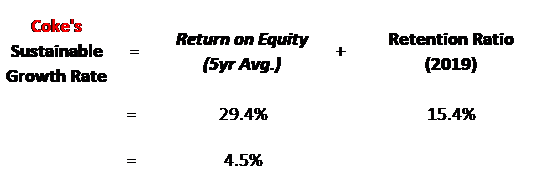

Ce changement des actifs non gérés aux actions à effet de levier est effectué dans la formule pour une croissance durable en changeant la première partie de la formule pour être le rendement des capitaux propres (ROE) plutôt que le ROA.

Comme on peut le voir dans la formule ci-dessous, la formule SGR calcule le taux de croissance en analysant le résultat net que les fonds propres à effet de levier de la société pourront atteindre. Le montant des bénéfices conservés comme capitaux propres est supposé être en mesure d’obtenir ce même rendement par effet de levier. Comme le SGR est un ratio à effet de levier qui contient de la dette, le SGR sera toujours plus élevé que le IGR qui n’est pas géréunless sauf si l’entreprise n’est pas rentable.

Parce que le SGR est plus réaliste et prend en compte l’effet de levier, c’est le taux de croissance préféré et celui que le modèle financier pré-construit d’IFB utilise pour ajouter automatiquement de la croissance dans les valorisations. Pour les investisseurs intéressés par un modèle financier pré-construit où ils peuvent saisir les données financières de toute entreprise d’intérêt, ils peuvent consulter notre modèle financier et notre modèle d’évaluation!

Exemple de croissance durable avec Coke

Comme prévu, le SGR pour Coke est plus élevé car il suppose que l’entreprise continuera à augmenter sa dette proportionnellement aux bénéfices non répartis afin d’acheter de nouveaux actifs avec des capitaux propres et de la dette. Avec des actifs représentant 455% du capital de Coke, l’entreprise est fortement endettée et peut ainsi atteindre un joli SGR de 4,5% à partir de tout bénéfice conservé. Ce niveau élevé d’effet de levier est également attesté par le ROE beaucoup plus élevé que le ROA.

Limites des taux de croissance

Aucun ratio n’est parfait, et un ratio aussi important qu’un taux de croissance mérite un examen plus approfondi. En plus d’être à l’envers, les calculs de taux de croissance supposent également que certaines mesures resteront constantes. Une croissance élevée et des rendements plus élevés ont tendance à attirer la concurrence dans l’industrie, ce qui peut nuire à la rentabilité. Voici quelques-unes des principales hypothèses formulées dans les équations du taux de croissance:

- Rentabilité Et Rendements: Suppose un rendement constant des actifs qui pourrait être affecté pour de nombreuses raisons, telles qu’une variation du coût des biens vendus ou un changement de pouvoir de fixation des prix en raison de pressions concurrentielles.

- Structure du capital: Suppose une structure de capital constante lorsque la plupart des entreprises modifieront leur structure de capital en fonction du coût de la dette.

- Taux de distribution: Suppose un ratio de paiement constant, ce qui est bien si l’entreprise est mature, mais les nouvelles et petites entreprises conserveront plus de revenus pour les opportunités de croissance et réduiront ensuite légèrement le montant des bénéfices non répartis à mesure que le marché arrive à maturité.

- Coût de la dette: Le coût de la dette change au fil des ans et son taux peut influer à la fois sur la rentabilité de l’entreprise au fur et à mesure que les charges d’intérêt changent, ainsi que sur le choix des entreprises concernant le montant de l’effet de levier des actifs.

Plats à emporter

Le taux de croissance interne et la croissance durable sont de bons moyens méthodiques d’estimer la croissance. Le taux de croissance interne est la mesure la plus prudente des deux, car il ne suppose pas qu’une dette supplémentaire soit émise. Le taux de croissance durable est probablement la mesure de croissance la plus réaliste de deux, à mon avis, car toute gestion responsable gérerait convenablement les actifs.

En prenant la moyenne égale des deux, le taux de croissance de Coke serait de 2,8%.C’est juste autour de ma règle empirique de 3% pour une entreprise forte et mature qui devrait être capable de croître avec l’économie. Tout taux de croissance doit être comparé au PIB et à des taux de croissance bien supérieurs au taux à long terme du PIB (c.-à-d. + 3%) devraient être envisagéseulement à court ou moyen terme. Afin de croître au-dessus du taux de croissance du PIB et de l’inflation à long terme, une entreprise doit disposer d’un grand fossé économique pour résister à la concurrence.