több mint egy pár módszer használható a vállalat növekedési ütemének becslésére. Egyesek véleményesek, míg mások logikára és számokra épülnek. A befektetők számára mindig körültekintő, ha az értékeléseket és a potenciális hozamokat a logikában rögzített, érthető és ésszerű konzervatív nézőpontból vizsgálják. Ezzel segít a befektetőknek elkerülni a túlfizetést a magas repülési állományokért. Ez a cikk két ilyen ésszerű növekedési rátát fog áttekinteni, a közös belső növekedési rátát (IGR) és a fenntartható növekedési rátát (SGR).

belső növekedés (IGR)

a vállalat belső növekedési üteme az a növekedés, amelyet további saját tőke vagy adósságfinanszírozás kibocsátása nélkül lehet elérni. A belső növekedés csak az eredménytartalék felhasználásával érhető el, amelyet nem osztalékként fizetnek ki új eszközökbe történő befektetés céljából. Mivel külső befektetőktől nincs szükség tőkére, ezt “belső” növekedési ütemnek nevezik.

amint az az alábbi képletből látható, az IGR képlet kiszámítja a növekedést a nettó jövedelem elemzésével, amelyet a vállalat eszközei képesek elérni, az úgynevezett eszközök megtérülése (ROA). Az eredménytartalék részét új eszközökbe fektetik be, amelyek ugyanazt a ROA-t fogják keresni.

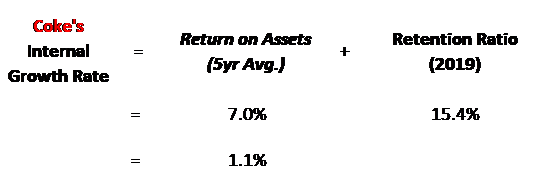

belső növekedés Examplewith Coke

a Coke 7,0% – os ROA-ja az elmúlt 5 évben azt jelenti, hogy a nettó jövedelem megtartott 15,4% – a, amelyet nem fizettek ki saját tőkeként, befektethető olyan eszközökbe, amelyek ezt a 7,0% – os hozamot fogják keresni.

amint az alább látható, a Coke belső növekedési üteme csak csekély 1,1% – ra számítható.

ezt az alacsony arányt nem a ROA vezérli, mivel a 7,0% lenyűgöző hozam az eszközök keresésére, hanem az alacsony 15,4% – os nettó jövedelem megtartási aránya. A megtartási arány olyan alacsony, hogy a Coke egy viszonylag érett vállalat, amely jövedelmének 84,6% – át fizette ki a részvényeseknek az elmúlt évben.

Sustainable GrowthRate (SGR)

a vállalat fenntartható növekedési üteme az a növekedés, amelyet a vállalkozás tőkeszerkezetének megváltoztatása nélkül lehet elérni.

ez nem azt jelenti, hogy további adósságot nem bocsátanak ki, hanem azt jelenti, hogy a megtartott további saját tőke lehetővé teszi a vállalkozás számára további adósság felvételét, és így a teljes tőkeszerkezet változatlan marad. Ha az eszközök tőkeáttételes 2x, akkor továbbra is tőkeáttételes 2x, mint minden $ 1 saját tőke megmarad az üzleti lehetővé teszi az üzleti emelni egy további $1 adósság annak érdekében, hogy majd befektetni $2 eszközök.

ez a változás a tőkeáttételes eszközökről a tőkeáttételes tőkére a fenntartható növekedés képletében történik azáltal, hogy a képlet első részét a saját tőke megtérülése (ROE) helyett ROA-ra változtatják.

amint az az alábbi képletből látható, az SGR képlet kiszámítja a növekedési ütemet annak a nettó jövedelemnek az elemzésével, amelyet a Társaság tőkeáttételes tőkéje képes elérni. Feltételezzük, hogy a saját tőkeként megtartott jövedelem összege képes ugyanazt a tőkeáttételes hozamot keresni. Mivel az SGR tőkeáttételes arány, amely adósságot tartalmaz, az SGR mindig magasabb lesz, mint az IGR, amely nem tőkeáttételes …kivéve, ha a vállalat veszteséges.

mivel az SGR reálisabb, és figyelembe veszi a tőkeáttételt, ez az előnyben részesített növekedési ütem, és az IFB előre felépített pénzügyi modellje azt használja, hogy automatikusan hozzáadja a növekedést az értékelésekhez. Azoknak a befektetőknek, akik egy előre elkészített pénzügyi modell iránt érdeklődnek, ahol bármely érdekelt cég pénzügyi adatait be tudják ütni, megnézhetik pénzügyi modellünket és értékelési sablonunkat!

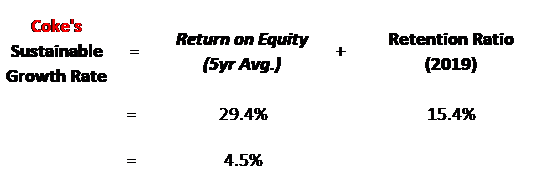

fenntartható növekedés példa a kokszra

a várakozásoknak megfelelően a kokszra vonatkozó SGR magasabb, mivel feltételezi, hogy a vállalkozás továbbra is növeli az adósságot az eredménytartalékkal arányosan annak érdekében, hogy új eszközöket vásároljon mind saját tőkével, mind adóssággal. Mivel az eszközök a Coke saját tőkéjének 455% – át teszik ki, az üzletág erősen tőkeáttételes, így az anyretained jövedelméből 4,5% – os szép SGR-t érhet el. Ezt a magas tőkeáttételi szintet az is tanúsítja, hogy a ROE jóval magasabb, mint a ROA.

a növekedési ráták korlátai

az arányok nem tökéletesek, és egy olyan fontos arány, mint a növekedési ráta, külön figyelmet érdemel. Amellett, hogy visszafelé néz, a növekedési ütema számítások azt is feltételezik, hogy bizonyos mutatók állandóak maradnak. A magas növekedés és a magasabb hozamok általában vonzzák a versenyt az iparágban, ami a jövedelmezőséget csökkentheti. Az alábbiakban felsorolunk néhány fő feltételezést, amelyeket a growthrate egyenletekben teszünk:

- Nyereségességés visszatér: Olyan eszközök állandó megtérülését feltételezi, amelyeket számos ok befolyásolhat, például az eladott áruk költségének változása vagy az árképzési erő versenynyomás miatti változása.

- tőkeszerkezet: konstans tőkestruktúrát feltételez, amikor a legtöbb vállalkozás az adósság költségének megfelelően megváltoztatja tőkestruktúráját.

- Kifizetési Arány: Állandó kifizetési arányt feltételez, amely rendben van, ha az üzlet érett, de az új és a kisebb vállalkozások több jövedelmet tartanak fenn a növekedési lehetőségek érdekében, majd a piac érlelésével lassan csökkentik az eredménytartalék összegét.

- adósságköltség: az adósságköltség az évek során változik, és annak mértéke hatással lehet mind a Társaság nyereségességére, mind a kamatköltségek változására, valamint az eszközök tőkeáttételének megválasztására.

elvihető

mind a belső növekedési ütem, mind a fenntartható növekedés jó módszertani módszer a növekedés becslésére. A belső növekedési ütem a konzervatívabba kettő mérése, mivel nem vállal további adósságot. Véleményem szerint alighanem a fenntartható növekedési ütem a két ország közül a legrealisztikusabb növekedési ütem, mivel minden felelős gazdálkodás megfelelő lenne a tőkeáttételi eszközök tekintetében.

a kettő azonos átlagát figyelembe véve a Coke növekedési üteme 2,8% lenne.Ez körülbelül a 3% – os hüvelykujjszabályom egy erős és érett vállalat számára, amelynek képesnek kell lennie növekedni a gazdasággal. Bármely növekedési rátát össze kell hasonlítani a GDP-velés a növekedési ráták jóval meghaladják a GDP hosszú távú rátáját (pl. +3%) csak rövid-középtávon kell figyelembe venni. Annak érdekében, hogy növekedjen a GDP növekedési üteme felett ésaz infláció hosszú távon, a vállalatnak nagy gazdasági árokkal kell rendelkeznie a verseny elhárításához.