er zijn meer dan een paar methoden die kunnen worden gebruikt om een schatting van de groei voor een bedrijf te krijgen. Sommige kunnen worden opinionated terwijl anderen zijn gebouwd op logica en getallen. Het is altijd verstandig voor beleggers om waarderingen en potentiële rendementen te bekijken vanuit een conservatief standpunt dat is verankerd in logica, begrijpbaar en redelijk. Dit zal beleggers helpen te voorkomen dat te veel wordt betaald voor hoge groeiaandelen. Dit artikel gaat over twee van zulke redelijke groeipercentages, de gemeenschappelijke interne groei (IGR) en de duurzame groei (SGR), waarbij coke als voorbeeld wordt gebruikt om elk van deze percentages te berekenen.

intern groeipercentage (IGR)

het intern groeipercentage van een onderneming is de groei die kan worden bereikt zonder aanvullende financiering met eigen vermogen of schuld. Interne groei wordt bereikt door alleen ingehouden winsten te gebruiken die niet als dividend worden uitgekeerd om in nieuwe activa te beleggen. Aangezien er geen kapitaal van externe investeerders nodig is, wordt dit het “interne” groeipercentage genoemd.

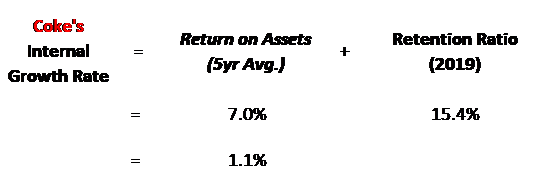

zoals te zien is in de onderstaande formule, berekent de IGR-formule de groei door het netto-inkomen te analyseren dat de activa van de onderneming kunnen bereiken, genaamd return on assets (ROA). Het deel van de ingehouden winst wordt geherinvesteerd in nieuwe activa die dan dezelfde ROA verdienen.

een voorbeeld van de interne groei met cokes

de ROA van 7,0% van cokes over de afgelopen vijf jaar betekent dat de behouden 15,4% van de netto-inkomsten die niet als eigen vermogen worden uitbetaald, kunnen worden belegd in activa die dit rendement van 7,0% opleveren.

zoals hieronder te zien is, kan de interne groei van cokes worden berekend op slechts 1,1%.

deze lage rente wordt niet veroorzaakt door de ROA, aangezien 7,0% een indrukwekkend rendement is op activa, maar wordt in plaats daarvan veroorzaakt door de lage retentieverhouding van 15,4% netto-inkomen. De retentieratio is zo laag omdat cokes een relatief volwassen onderneming is en in het laatste jaar 84,6% van haar inkomsten aan de aandeelhouders heeft uitbetaald.

Sustainable GrowthRate (SGR)

het sustainable growthrate van een onderneming is de groei die kan worden bereikt zonder de kapitaalstructuur van het bedrijf te veranderen.

dit betekent niet dat er geen extra schuld zal worden uitgegeven, het betekent in plaats daarvan dat extra eigen vermogen behouden ook het bedrijf in staat zal stellen om extra schuld aan te trekken en zo de totale kapitaalstructuur gelijk te houden. Als activa zijn leveraged 2x, zullen ze blijven leveraged 2x als elke $1 van het eigen vermogen behouden in het bedrijf zal toestaan dat het bedrijf om een extra $1 van de schuld te verhogen om vervolgens te investeren $2 in activa.

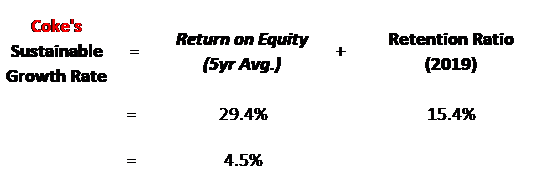

deze overgang van activa zonder hefboomfinanciering naar hefboomfinanciering vindt plaats in de formule voor duurzame groei door het eerste deel van de formule te wijzigen in return on equity (ROE) in plaats van ROA.

zoals blijkt uit de onderstaande formule berekent de SGR-formule het groeipercentage door het netto-inkomen te analyseren dat het hefboomkapitaal van de onderneming kan bereiken. Het bedrag van de winst die als eigen vermogen wordt aangehouden, wordt verondersteld om dit zelfde leveraged rendement te kunnen verdienen. Aangezien de SGR een leveraged ratio is die schulden bevat, zal SGR altijd hoger zijn dan de IGR die geen leveraged is … tenzij het bedrijf niet winstgevend is.

omdat de SGR realistischer is en rekening houdt met de hefboomwerking, is het de geprefereerde groeisnelheid en die welke IFB ‘ s vooraf gebouwde financiële model gebruikt om automatisch groei toe te voegen aan waarderingen. Voor beleggers die geïnteresseerd zijn in een vooraf gebouwd financieel model waar ze de financiële gegevens van elk interessant bedrijf kunnen inpikken, kunnen ze ons financieel model en waarderingssjabloon bekijken!

duurzame groei voorbeeld met cokes

zoals verwacht, is de SGR voor cokes hoger, omdat wordt aangenomen dat de onderneming schuld zal blijven aantrekken in verhouding tot ingehouden winsten om nieuwe activa met zowel eigen vermogen als schuld te kopen. Aangezien de activa 455% van het eigen vermogen van cokes uitmaken, heeft de onderneming een hoge leverage en kan zij dus een mooie SGR van 4,5% uit de behaalde winsten halen. Dit hoge niveau van hefboomwerking is ook getuige door ROE zijningveel hoger dan ROA.

beperkingen van de groeipercentages

geen ratio ‘ s zijn perfect, en een ratio die zo belangrijk is als een groeipercentage, maakt extra controle noodzakelijk. Naast het feit dat achteruit kijken, de groei rateberekeningen ook uitgaan van bepaalde statistieken zal constant blijven. Hoge groei en hogere rendementen trekken doorgaans concurrentie aan in de industrie, die zo veel mogelijk winst kan maken. Hieronder zijn enkele van de belangrijkste veronderstellingen die zijn gemaakt in de growthrate vergelijkingen:

- winstbejag en rendement: Gaat uit van een constant rendement op activa dat om vele redenen kan worden beïnvloed, zoals een verandering in de kosten van verkochte goederen of een verandering in de prijsdruk als gevolg van concurrentiedruk.

- kapitaalstructuur: gaat uit van een constante kapitaalstructuur wanneer de meeste ondernemingen hun kapitaalstructuur zullen wijzigen naar gelang van de kosten van de schuld.

- Uitbetalingsratio: Gaat uit van een constante uitbetalingsratio die prima is als het bedrijf volwassen is, maar nieuwe en kleinere bedrijven zullen meer inkomsten behouden voor groeimogelijkheden en daardoor het bedrag van de ingehouden winsten geleidelijk afbouwen naarmate de markt volwassen wordt.

- kosten van schuld: de kosten van schuldwijzigingen in de loop van de jaren en de rente kunnen zowel de rentabiliteit van de onderneming als de rentelasten beïnvloeden, als ook de keuze van de bedrijven met betrekking tot de hefboomwerking van activa.

Take-Away

zowel de interne groei als de duurzame groei zijn goede methodiek om de groei te schatten. Het interne groeitempo is de meer voorzichtige maatregel van de twee omdat er niet van wordt uitgegaan dat er extra schulden worden uitgegeven. Het duurzame groeipercentage is naar mijn mening waarschijnlijk de meest realistische groeimaatstaf van de twee, aangezien een verantwoord beheer een passend hefboomeffect zou zijn. Bij een gelijk gemiddelde van de twee zou het groeipercentage van cokes 2,8% bedragen.Dit is precies rond mijn 3% vuistregel voor een sterk en volwassen bedrijf dat zou moeten kunnen groeien met de economie. Elk groeipercentage moet worden vergeleken met het BBP en groeipercentages die ruim boven het langetermijnpercentage van het BBP liggen (d.w.z. +3%) moet alleen op korte tot middellange termijn worden overwogen. Om op de lange termijn boven het groeitempo van het BBP en de inflatie te groeien, moet een bedrijf een grote economische gracht hebben om de concurrentie af te weren.