existem mais de alguns métodos que podem ser usados para obter a estimativa da taxa de crescimento de uma empresa. Alguns podem ser opinativos enquanto outros são construídos em lógica e números. É sempre prudente para os investidores olhar para avaliações e retornos potenciais de um ponto de vista conservador que está ancorado na lógica, compreensível e razoável. Isso ajudará os investidores a evitar o pagamento excessivo de ações de alto crescimento. Este artigo abordará duas dessas taxas de crescimento razoáveis, a taxa de crescimento interno comum (IGR) e a taxa de crescimento sustentável (SGR), usando o ecoke como exemplo para calcular cada uma delas.

crescimento interno (IGR)

a taxa de crescimento interno de uma empresa é o crescimento que pode ser alcançado sem a emissão de capital adicional ou financiamento da dívida. O crescimento interno é alcançado usando apenas lucros retidos não pagos como dividendos para investir em novos ativos. Como nenhum capital é necessário de investidores externos, ele é chamado de taxa de crescimento “interna”.

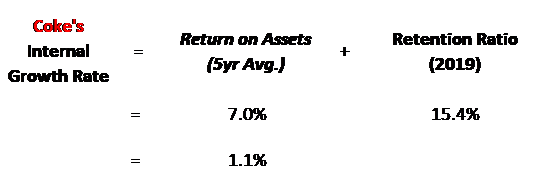

como pode ser visto na fórmula abaixo, a fórmula IGR calcula o crescimento analisando o lucro líquido que os ativos da empresa são capazes de alcançar, chamado retorno sobre ativos (ROA). A parte dos lucros retidos é reinvestida em novos ativos que então ganharão o mesmo ROA.

Crescimento Interno Examplewith Coque

Coca-cola ROA de 7,0% nos últimos 5 anos, significa que a retenção de 15,4% da renda líquida não paga do capital pode ser investido em ativos que irá ganhar este 7.0% de retorno.

como pode ser visto abaixo, as taxas de crescimento interno do coque podem ser calculadas como sendo apenas um mísero 1,1%.

esta baixa taxa é impulsionada por não o ROA, como 7,0% é um retorno impressionante para estar ganhando em ativos, mas em vez disso é impulsionado pela baixa taxa de retenção de 15,4% de lucro líquido. O índice de retenção é tão baixo quanto a Coca-Cola é uma empresa relativamente madura e pagou 84,6% de sua receita aos acionistas no ano mais recente.

crescimento sustentável (SGR)

a taxa de crescimento sustentável de uma empresa é o crescimento que pode ser alcançado sem alterar a estrutura de capital do negócio.

isso não significa que a dívida adicional não será emitida, significa que o patrimônio adicional retido também permitirá que a empresa levante a dívida adicional e, assim, mantenha a estrutura geral de capital a mesma. Se os ativos forem alavancados 2x, eles continuarão a ser alavancados 2x, pois cada US $1 de patrimônio retido no negócio permitirá que a empresa levante um adicional de US $1 de dívida para, em seguida, investir US $ 2 em ativos.

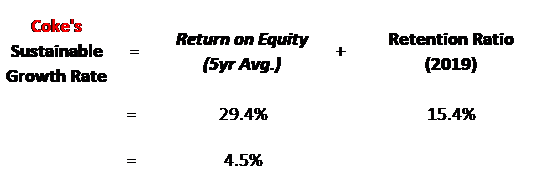

esta mudança de ativos não alavancados para patrimônio alavancado é feita na fórmula para o crescimento sustentável, alterando a primeira parte da fórmula para ser retorno sobre o patrimônio líquido (ROE) em vez de ROA.

como pode ser visto na fórmula abaixo, a fórmula SGR calcula a taxa de crescimento analisando o lucro líquido que o patrimônio alavancado da empresa poderá alcançar. Presume-se que o valor dos lucros retidos como patrimônio líquido seja capaz de obter esse mesmo retorno alavancado. Como o SGR é um índice alavancado que contém dívida, o SGR sempre será maior do que o IGR que é liberado …a menos que a empresa não seja lucrativa.

como o SGR é mais realista e leva em consideração a alavancagem, é a taxa de crescimento preferida e a que o modelo financeiro pré-construído do IFB usa para adicionar automaticamente o crescimento às avaliações. Para os investidores interessados em um modelo financeiro pré-construído onde eles podem perfurar os dados financeiros de qualquer empresa de interesse, eles podem verificar o nosso modelo financeiro e modelo de avaliação!

exemplo de crescimento sustentável com coque

como esperado, o SGR Para Coque é maior, pois assume que o negócio continuará a aumentar a dívida proporcional aos lucros retidos, a fim de comprar newassets com capital próprio e dívida. Com ativos sendo 455% do patrimônio líquido na Coca-Cola, o negócio é altamente alavancado e, portanto, pode alcançar um bom SGR de 4,5% de qualquer lucro obtido. Este alto nível de alavancagem também é testemunhado por ROE beingmuito maior que ROA.

limitações das taxas de crescimento

nenhuma razão é perfeita, e uma razão tão importante quanto uma taxa de crescimentoserve um escrutínio extra. Além de olhar para trás, a taxa de crescimentocálculos também assumem que certas métricas permanecerão constantes. O alto crescimento e os retornos mais altos tendem a atrair a concorrência na indústria, o que pode aumentar a lucratividade. Abaixo estão algumas das principais suposições que são feitas nas equações growthrate:

- lucratividade e retornos: Assume um retorno constante dos ativos que poderiaser afetado por muitas razões, como uma mudança no custo das mercadorias vendidas ou uma mudançapoder de preços devido a pressões competitivas.

- estrutura de Capital: assume uma estrutura capital constante quando a maioria das empresas mudará sua estrutura de capital de acordo com o custo da dívida.

- Taxa De Pagamento: Assume uma taxa de pagamento constante que é bom se o negócio é maduro, mas novos e pequenosbusinesses estará retendo mais renda para oportunidades de crescimento e thenslowly afinando a quantidade de lucros retidos para baixo como o mercado amadurece.

- custo do dívida: o custo da dívida muda ao longo dos anos e sua taxa pode afetar tanto a rentabilidade da empresa quanto as mudanças nas despesas de juros, bem como a escolha dos investidores em torno de quanto alavancar ativos.

Takeaway

tanto a taxa de crescimento interno quanto o crescimento sustentável são bons métodos para estimar o crescimento. A taxa de crescimento interno é a mais conservadormedida dos dois, uma vez que não assume qualquer dívida adicional é emitida. A taxa de crescimento sustentável é, provavelmente, a medida de crescimento mais realista dos dois, na minha opinião, uma vez que qualquer gestão responsável seria apropriadamenteleveraging assets.

tomando a média igual dos dois, a taxa de crescimento do coque seria de 2,8%.Isso está em torno da minha regra de ouro de 3% para uma empresa forte e madura que deveriaser capaz de crescer com a economia. Qualquer taxa de crescimento precisa ser comparada às taxas de crescimento GDPand bem acima da taxa de longo prazo do PIB (ie. +3%) deve ser consideradoapenas de curto a médio prazo. Para crescer acima da taxa de crescimento do PIB einflação a longo prazo, uma empresa precisa ter um grande fosso econômico para defender a concorrência.