există mai mult de câteva metode care pot fi utilizate pentru a obține o estimare a ratei de creștere pentru o companie. Unele pot fi opinionate în timp ce altelesunt construite pe logică și numere. Este întotdeauna prudent pentru investitori să se uite la evaluări și potențiale se întoarce dintr-un punct de vedere conservator, care este ancorat în logică, de înțeles și rezonabil. Acest lucru va ajuta investitorii să evite plata în exces pentru stocurile cu zbor ridicat. Acest articol va trece peste două astfel de rate de creștere rezonabile, rata de creștere internă comună (IGR) și rata de creștere durabilă (SGR), folosind Coke ca exemplu pentru a calcula fiecare.

creșterea internă (IGR)

rata de creștere internă A unei companii este creșterea care poate fi realizată fără a emite capitaluri proprii suplimentare sau finanțare prin datorie. Creșterea internă se realizează folosind doar câștigurile reportate neplătite ca dividende pentru a investi în active noi. Deoarece nu este nevoie de capital de la investitori externi, acesta este denumit rata de creștere „internă”.

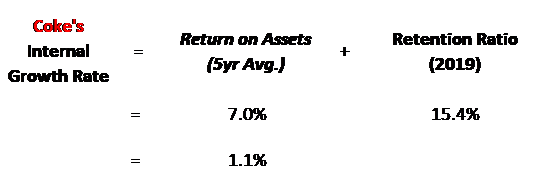

după cum se poate observa în formula de mai jos, formula IGR calculează creșterea analizând venitul net pe care activele companiei îl pot realiza, numit return on assets (ROA). Partea din rezultatul reportat este reinvestită în active noi care vor câștiga apoi același ROA.

exemplu de creștere Internăcu cocs

Roa Coke de 7,0% în ultimii 5 ani înseamnă că reținerea a 15,4% din venitul net neplătit ca capitaluri proprii poate fi investită în active care vor câștiga acest randament de 7,0%.

după cum se poate observa mai jos, ratele interne de creștere ale cocsului pot fi calculate ca fiind doar de 1,1%.

această rată scăzută este determinată nu de ROA, deoarece 7,0% este o rentabilitate impresionantă pentru a câștiga din active, dar este în schimb determinată de raportul scăzut de retenție de 15,4% venit net. Rata de retenție este atât de scăzută, deoarece Coca-Cola este o companie relativ matură și a plătit 84,6% din veniturile sale acționarilor în cel mai recent an.

creșterea durabilă (SGR)

rata de creștere durabilă A unei companii este creșterea care poate fi realizată fără a schimba structura capitalului afacerii.

aceasta nu înseamnă că datoriile suplimentare nu vor fi emise, ci înseamnă că capitalurile proprii suplimentare reținute vor permite, de asemenea, întreprinderii să strângă datorii suplimentare și, astfel, să păstreze structura generală a capitalului la fel. Dacă activele sunt leveraged 2x, acestea vor continua să fie leveraged 2x ca fiecare $1 de capital reținute în afaceri va permite de afaceri pentru a ridica o suplimentare $1 de datorii pentru a investi apoi $ 2 în active.

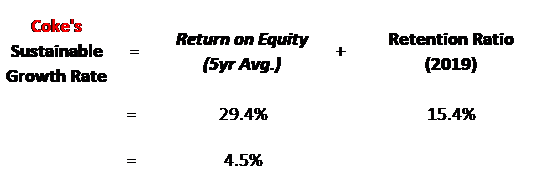

această schimbare de la activele neachitate la capitalurile proprii cu efect de levier se face în formula pentru o creștere durabilă prin schimbarea primei părți a formulei pentru a fi rentabilitatea capitalurilor proprii (ROE), mai degrabă decât ROA.

după cum se poate observa în formula de mai jos, formula SGR calculează rata de creștere analizând venitul net pe care capitalul social al companiei îl va putea atinge. Se presupune că suma câștigurilor reținute ca capitaluri proprii poate câștiga același randament cu efect de levier. Deoarece SGR este un raport de îndatorare care conține datorii, SGR va fi întotdeauna mai mare decât IGR care nu este îndatorat …cu excepția cazului în care compania este neprofitabilă.

deoarece SGR este mai realist și ia în considerare efectul de levier, este rata de creștere preferată și cea pe care modelul financiar pre-construit al IFB o folosește pentru a adăuga automat creșterea în evaluări. Pentru investitorii interesați de un model financiar pre-construit, unde pot introduce datele financiare ale oricărei companii de interes, pot verifica modelul nostru financiar și șablonul de evaluare!

exemplu de creștere durabilă cu cocs

după cum era de așteptat, SGR pentru cocs este mai mare, deoarece presupune că afacerea va continua să ridice datoria proporțional cu rezultatul reportat pentru a cumpăra noi active atât cu capitaluri proprii, cât și cu datorii. Cu active fiind 455% din capitalul propriu la cocs, thebusiness este foarte îndatorat și, astfel, poate realiza un SGR frumos de 4.5% din câștigurile anyretained. Acest nivel ridicat de pârghie este, de asemenea, asistat de ROE fiind mult mai mare decât ROA.

limitările ratelor de creștere

niciun raport nu este perfect și un raport la fel de important ca rata de creștere merită un control suplimentar. Pe lângă faptul că privește înapoi, rata de creșterecalculele presupun, de asemenea, că anumite valori vor rămâne constante. Creșterea ridicată și randamentele mai mari tind să atragă concurența în industrie, care poate elimina profitabilitatea. Mai jos sunt câteva dintre principalele ipoteze care sunt făcute în ecuațiile growthrate:

- Profitabilitateși se întoarce: Presupune o rentabilitate constantă a activelor care ar putea fi afectată din mai multe motive, cum ar fi o modificare a costului bunurilor vândute sau o modificare a puterii de stabilire a prețurilor din cauza presiunilor concurențiale.

- structura capitalului: presupune o structură de capital constantă atunci când majoritatea întreprinderilor își vor schimba structura capitalului în funcție de costul datoriei.

- Rata De Plată: Presupune un raport constant de plată, care este bine dacă afacerea este matură, dar întreprinderile noi și mai mici vor păstra mai multe venituri pentru oportunități de creștere și apoi vor reduce încet valoarea câștigurilor reportate pe măsură ce piața se maturizează.

- costul datoriei: costul datoriei se modifică de-a lungul anilor și rata acesteia poate afecta atât profitabilitatea companiei ca modificări ale cheltuielilor cu dobânzile, cât și alegerea afacerilor în jurul valorii de cât de mult să valorifice activele.

Takeaway

atât rata internă de creștere, cât și creșterea durabilă sunt metode bune de estimare a creșterii. Rata de creștere internă este cea mai conservatoaremăsura celor două, deoarece nu presupune că se emite o datorie suplimentară. Rata de creștere durabilă este probabil cea mai realistă măsură de creștere a celor două, în opinia mea, deoarece orice gestionare responsabilă ar fi adecvată pentru activele de îndatorare.

luând media egală a celor două, rata de creștere a Coca-Cola ar fi de 2,8%.Acest lucru este chiar în jurul meu 3% regula de degetul mare pentru o companie puternică și matură, care ar trebui să fie capabil să crească cu economia. Orice rată de creștere trebuie comparată cu PIB-ul și ratele de creștere cu mult peste rata pe termen lung a PIB-ului (de exemplu. +3%) ar trebui să fie luate în considerarenumai pe termen scurt până la mediu. Pentru a crește peste rata de creștere a PIB-ului șiinflația pe termen lung, o companie trebuie să aibă un șanț economic mare pentru a împiedica concurența.