istnieje więcej niż kilka metod, które można wykorzystać, aby uzyskać oszacowanie stopy wzrostu dla firmy. Niektóre mogą być opiniowane, podczas gdy inne są zbudowane na logice i liczbach. Inwestorzy zawsze rozważnie patrzą na wyceny i potencjalne zyski z konserwatywnego punktu widzenia, który jest zakorzeniony w logice, zrozumiały i rozsądny. Pomoże to inwestorom uniknąć przepłacania za akcje o wysokim wzroście. W tym artykule omówione zostaną dwa takie rozsądne wskaźniki wzrostu, wspólna wewnętrzna stopa wzrostu (IGR) i zrównoważona stopa wzrostu (SGR), wykorzystując jako przykład do obliczenia każdego z nich.

wskaźnik Wzrostu wewnętrznego (IGR)

wewnętrzna stopa wzrostu firmy to wzrost, który można osiągnąć bez emisji dodatkowego kapitału lub finansowania dłużnego. Wzrost wewnętrzny jest osiągany przy wykorzystaniu wyłącznie zysków zatrzymanych, które nie są wypłacane jako dywidendy, do inwestowania w nowe aktywa. Ponieważ nie jest potrzebny kapitał od inwestorów zewnętrznych, jest on określany jako” wewnętrzna ” stopa wzrostu.

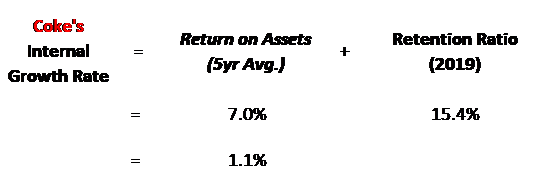

jak widać w poniższym wzorze, formuła IGR oblicza wzrost, analizując dochód netto, który aktywa firmy są w stanie osiągnąć, zwany zwrotem z aktywów (ROA). Część zysków zatrzymanych jest reinwestowana w nowe aktywa, które następnie otrzymają taki sam ROA.

przykład wzrostu wewnętrznego z Coke

ROA Coke wynoszący 7,0% w ciągu ostatnich 5 lat oznacza, że zatrzymane 15,4% dochodu netto nie wypłacone, ponieważ kapitał własny można zainwestować w aktywa, które przyniosą ten zwrot w wysokości 7,0%.

jak widać poniżej, wewnętrzne tempo wzrostu koksu można obliczyć tylko na marne 1,1%.

ta niska stopa jest napędzana nie przez ROA, ponieważ 7,0% to imponujący zwrot z zysków na aktywach, ale jest napędzany przez niski wskaźnik retencji wynoszący 15,4% dochodu netto. Wskaźnik retencji jest tak niski, że koks jest stosunkowo dojrzałą firmą i w ostatnim roku wypłacił akcjonariuszom 84,6% swoich dochodów.

zrównoważony Wzrostwartość (SGR)

zrównoważony wzrost firmy to wzrost, który można osiągnąć bez zmiany struktury kapitałowej firmy.

nie oznacza to, że dodatkowy dług nie zostanie wyemitowany, lecz oznacza, że dodatkowy kapitał własny pozwoli również przedsiębiorstwu na zwiększenie dodatkowego długu, a tym samym utrzymanie ogólnej struktury kapitałowej na tym samym poziomie. Jeśli aktywa są lewarowane 2x, będą nadal lewarowane 2x, ponieważ każdy $1 kapitału własnego zatrzymanego w firmie pozwoli firmie podnieść dodatkowy $ 1 długu, aby następnie zainwestować $ 2 w aktywa.

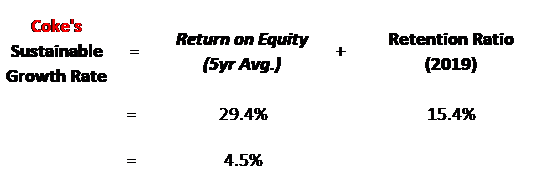

ta zmiana z aktywów nieopłaconych na kapitał dźwigniowy jest dokonywana w formule zrównoważonego wzrostu, zmieniając pierwszą część formuły na zwrot z kapitału własnego (ROE), a nie ROA.

jak widać w poniższym wzorze, wzór SGR oblicza tempo wzrostu, analizując dochód netto, który będzie w stanie osiągnąć lewarowany kapitał spółki. Zakłada się, że kwota zysków zatrzymanych jako kapitał własny może osiągnąć ten sam lewarowany zwrot. Ponieważ SGR jest wskaźnikiem lewarowanym, który zawiera dług, SGR zawsze będzie wyższy niż IGR, który jest nieopłacalny …chyba że firma jest nieopłacalna.

ponieważ SGR jest bardziej realistyczny i uwzględnia dźwignię finansową, jest to preferowana stopa wzrostu i ta, którą wstępnie zbudowany model finansowy IFB wykorzystuje do automatycznego dodawania wzrostu do wycen. Dla inwestorów zainteresowanych wstępnie zbudowanym modelem finansowym, w którym mogą wbić dane finansowe dowolnej interesującej firmy, mogą sprawdzić nasz model finansowy i szablon wyceny!

przykład zrównoważonego wzrostu w przypadku koksu

zgodnie z oczekiwaniami SGR dla koksu jest wyższy, ponieważ zakłada, że firma będzie nadal podnosić dług proporcjonalnie do zysków zatrzymanych w celu zakupu nowych aktywów zarówno z kapitałem, jak i długiem. Z aktywami stanowiącymi 455% kapitału własnego w Coke, biznes jest silnie lewarowany, a tym samym może osiągnąć ładny SGR w wysokości 4,5% z dowolnie zabezpieczonych zysków. Ten wysoki poziom dźwigni jest również świadkiem ROE jest o wiele wyższy niż ROA.

ograniczenia tempa wzrostu

brak współczynników jest idealny, a stosunek tak ważny jak wzrost ratuje dodatkową kontrolę. Oprócz tego, że patrząc wstecz, obliczenia wskaźnika wzrostu zakładają również, że pewne wskaźniki pozostaną stałe. Wysoki wzrost i wyższe stopy zwrotu przyciągają konkurencję w branży, co może spowodować utratę rentowności. Poniżej znajdują się niektóre z głównych założeń, które są wykonane w równaniach growthrate:

- Profitabilityi Zwroty: Zakłada stały zwrot z aktywów, na który może mieć wpływ wiele powodów, takich jak zmiana kosztu sprzedanych towarów lub zmiana siły cenowej spowodowana presją konkurencyjną.

- struktura kapitałowa: zakłada stałą strukturę kapitałową, gdy większość przedsiębiorstw zmieni swoją strukturę kapitałową zgodnie z kosztem zadłużenia.

- : Zakłada stały wskaźnik wypłat, który jest w porządku, jeśli firma jest dojrzała, ale nowe i małe firmy będą utrzymywać większy dochód na możliwości wzrostu, a tym samym zmniejszać kwotę zatrzymanych zysków w dół, gdy rynek dojrzewa.

- koszt debt: koszt zadłużenia zmienia się na przestrzeni lat i jego stopa może wpływać zarówno na opłacalność firmy, jak i na zmiany kosztów odsetek, a także na wybór firmy w zakresie dźwigni finansowej.

zarówno wewnętrzna stopa wzrostu, jak i trwały wzrost są dobre metodycznie do oszacowania wzrostu. Wewnętrzna stopa wzrostu jest bardziej zachowawcza z tych dwóch środków, ponieważ nie zakłada emisji dodatkowego długu. Zrównoważone tempo wzrostu jest prawdopodobnie najbardziej realistyczną miarą wzrostu dwóch, moim zdaniem, ponieważ każde odpowiedzialne zarządzanie byłoby adekwatne do utraty aktywów.

biorąc równą średnią z tych dwóch, tempo wzrostu koksu wyniosłoby 2,8%.To jest właśnie wokół mojej Zasady 3% kciuka dla silnej i dojrzałej firmy, która powinna być w stanie rozwijać się wraz z gospodarką. Wszelkie stopy wzrostu należy porównać ze stopami wzrostu PKB i znacznie przekraczającymi długoterminową stopę PKB(tj. +3%) należy rozważyćtylko krótko-lub średnioterminowo. Aby w dłuższej perspektywie rosnąć powyżej tempa wzrostu PKB i inflacji, firma musi mieć dużą fosę gospodarczą, aby odeprzeć konkurencję.